圖:中國(guó)穩(wěn)增長(zhǎng)的重心在于提振消費(fèi)����,擴(kuò)大國(guó)內(nèi)需求�����,要多渠道增加居民收入��,增強(qiáng)中低收入群體的消費(fèi)能力和意愿。

中國(guó)經(jīng)濟(jì)當(dāng)前面臨的困難����,無(wú)論是結(jié)構(gòu)性問(wèn)題還是周期性問(wèn)題,都是長(zhǎng)期形成的�����。故不能期望短期內(nèi)就能化解��,更需要防止發(fā)生系統(tǒng)性風(fēng)險(xiǎn)����,在資產(chǎn)泡沫破滅、資產(chǎn)價(jià)格回歸理性的過(guò)程中��,讓下行的斜率盡量平緩���。

眼下市場(chǎng)對(duì)于擴(kuò)大積極財(cái)政政策的規(guī)模�,以及貨幣政策的進(jìn)一步放寬都有期待���,但筆者認(rèn)為�,大家先要對(duì)現(xiàn)實(shí)情況有清晰的認(rèn)識(shí)��,目前的挑戰(zhàn)可分為兩個(gè)方面:一個(gè)是結(jié)構(gòu)性問(wèn)題,另一個(gè)是周期性問(wèn)題�。

產(chǎn)能結(jié)構(gòu)急需優(yōu)化

關(guān)于結(jié)構(gòu)性問(wèn)題,既有供給側(cè)的結(jié)構(gòu)性問(wèn)題�,又有需求側(cè)的結(jié)構(gòu)性問(wèn)題。

首先來(lái)討論一下需求側(cè)問(wèn)題����。中國(guó)經(jīng)濟(jì)的增量收縮始于2011年�,即GDP增速開(kāi)始持續(xù)下行。為何不是從2008年開(kāi)始算起呢���?是因?yàn)榇钨J危機(jī)后�,中國(guó)推出了超大規(guī)模財(cái)政刺激計(jì)劃�。等到2011年,中國(guó)經(jīng)濟(jì)的財(cái)政刺激效應(yīng)已經(jīng)消退�,增長(zhǎng)動(dòng)力下降,同時(shí)出現(xiàn)了2012至2016年長(zhǎng)達(dá)4年的工業(yè)生產(chǎn)者出廠價(jià)格指數(shù)(PPI)負(fù)增長(zhǎng)�����,這一長(zhǎng)時(shí)間的負(fù)增長(zhǎng)使得制造業(yè)的投資增速大幅下行���。

為此���,穩(wěn)增長(zhǎng)政策頻頻發(fā)力���,如“大眾創(chuàng)業(yè)、萬(wàn)眾創(chuàng)新”�、自貿(mào)區(qū)試點(diǎn)、負(fù)面清單制度��、互聯(lián)網(wǎng)金融等�,同時(shí)又在2015年采取頻繁的降準(zhǔn)減息、人民幣國(guó)際化等舉措�����。

如果說(shuō)2015年6月之前��,應(yīng)對(duì)PPI為負(fù)�����、經(jīng)濟(jì)下行壓力大的舉措是放松管制���、逆周期調(diào)控等�,那么,2015年6月之后股市異常波動(dòng)就是“市場(chǎng)失靈”的表現(xiàn)���,而推進(jìn)“供給側(cè)結(jié)構(gòu)性改革”則可被視為加強(qiáng)管控力度����。2016年7月的政治局會(huì)議首次提出要“抑制資產(chǎn)泡沫”�����,2016年年底的中央經(jīng)濟(jì)工作會(huì)議首次提出“房住不炒”�,是為了對(duì)前期過(guò)度刺激政策的一種糾偏��。

如今距離2016年已8年�,對(duì)2012至2016年那一階段的政策變化與改革舉措需要回頭看,這可能對(duì)解決當(dāng)今面臨的困難具有很好的借鑒意義�。筆者早在2016年就提出“有效需求不足”的問(wèn)題,而造成這一情況的根本原因是結(jié)構(gòu)性問(wèn)題�����,即長(zhǎng)期的投資拉動(dòng)增長(zhǎng)模式���,使得居民部門在國(guó)民收入分配中的比例偏低�����,且收入差距擴(kuò)大��,而這又是長(zhǎng)期累積的結(jié)果�����。

例如2010年中央經(jīng)濟(jì)工作會(huì)議提出“要研究制定收入分配改革方案��,努力扭轉(zhuǎn)收入差距擴(kuò)大趨勢(shì)”�����;2011年的中央經(jīng)濟(jì)工作會(huì)議提出�,“把擴(kuò)大內(nèi)需的重點(diǎn)更多放在保障和改善民生、加快發(fā)展服務(wù)業(yè)�、提高中等收入者比重上來(lái)”。而今年7月30日的政治局會(huì)議再度提出����,“要以提振消費(fèi)為重點(diǎn)擴(kuò)大國(guó)內(nèi)需求,要多渠道增加居民收入����,增強(qiáng)中低收入群體的消費(fèi)能力和意愿”。

然而,擴(kuò)大消費(fèi)必須增加居民收入����,尤其要增加中低收入階層的收入,這方面知易行難��。盡管中國(guó)目前的個(gè)人存款總規(guī)模高達(dá)146萬(wàn)億元(人民幣��,下同)��,但規(guī)模如此之大的存款�����,有多少能轉(zhuǎn)化為消費(fèi)呢�?如果這些數(shù)據(jù)不了解清楚���,要擴(kuò)大消費(fèi)仍然是很難的�����。

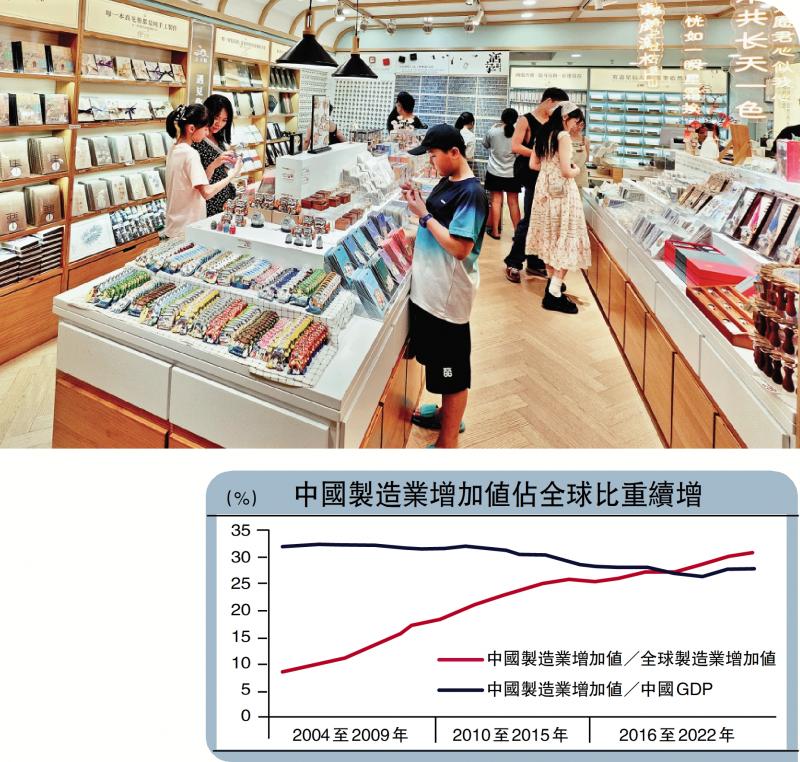

其次���,再來(lái)看供給側(cè)面臨的問(wèn)題。盡管2016年出臺(tái)的供給側(cè)結(jié)構(gòu)性改革已經(jīng)明確提出要“去產(chǎn)能、去庫(kù)存”�����,但中國(guó)制造業(yè)的供給能力仍在不斷擴(kuò)大��。中國(guó)制造業(yè)增加值占全球比重每年約上升1個(gè)百分點(diǎn)���,到2023年已經(jīng)占到全球31%��,但人口占全球只有17.6%����。

2023年的中央經(jīng)濟(jì)工作會(huì)議也明確提出“部分行業(yè)產(chǎn)能過(guò)?����!?���,尤其以汽車、新能源等行業(yè)的產(chǎn)能過(guò)剩問(wèn)題更為突出����。過(guò)去幾年間�,中國(guó)大約要消費(fèi)全球煤炭�����、鋼鐵���、銅�����、鋁等一半左右的量����,但今后隨著房地產(chǎn)周期的下行及制造業(yè)的升級(jí)�����,對(duì)大宗商品的需求也會(huì)逐步下降���。

從陸上運(yùn)能的角度看,到2022年末����,中國(guó)高鐵營(yíng)業(yè)里程4萬(wàn)公里����,占全球高鐵營(yíng)業(yè)里程(5.88萬(wàn)公里)的68%����;中國(guó)地鐵運(yùn)營(yíng)里程9691公里,占全球地鐵運(yùn)營(yíng)里程(20246公里)的48%�����;中國(guó)高速公路里程17.7萬(wàn)公里����,約占全球高速公路里程(約40萬(wàn)公里)的44%?���?梢?jiàn)作為人口占全球比重17.6%,且今后占比仍將不斷下降的國(guó)家�����,需要關(guān)注長(zhǎng)期基建投資所帶來(lái)的陸上運(yùn)輸?shù)倪\(yùn)能供給過(guò)剩問(wèn)題��。同時(shí)�,陸上運(yùn)輸與空運(yùn)��、水運(yùn)和海運(yùn)等都彼此相關(guān)����,甚至存在此消彼長(zhǎng)關(guān)系��。

無(wú)論是需求側(cè)的問(wèn)題還是供給側(cè)的問(wèn)題��,最終都會(huì)反映在商品和服務(wù)的價(jià)格上�����。簡(jiǎn)單統(tǒng)計(jì)一下����,中國(guó)從2012年至今,PPI只有3年沒(méi)有出現(xiàn)過(guò)單月的負(fù)值����,分別是2017年、2018年和2021年���。2022年10月至今���,又是新一輪PPI持續(xù)為負(fù)的周期,且居民消費(fèi)價(jià)格指數(shù)(CPI)也多次出現(xiàn)負(fù)值���,GDP平減指數(shù)已經(jīng)連續(xù)5個(gè)季度為負(fù)�����。2023年中央經(jīng)濟(jì)工作會(huì)議既提出“要解決有效需求不足問(wèn)題”����,又提出“繼續(xù)推進(jìn)供給側(cè)結(jié)構(gòu)性改革”���,說(shuō)明一分部署���,需要九分落實(shí),而落實(shí)難的長(zhǎng)期問(wèn)題值得反思�����。

人口老化制約樓市需求

最后�,談?wù)勚芷谛詥?wèn)題。如上文所述�����,導(dǎo)致經(jīng)濟(jì)收縮的主要原因是房地產(chǎn)長(zhǎng)周期的下行。房地產(chǎn)周期屬于中長(zhǎng)周期�,或稱庫(kù)茲涅茨周期,一個(gè)完整周期或時(shí)長(zhǎng)為20至25年�。

早在10年前,即2014年的中央經(jīng)濟(jì)工作會(huì)議就指出“從經(jīng)濟(jì)風(fēng)險(xiǎn)積累和化解看����,伴隨著經(jīng)濟(jì)增速下調(diào),各類隱性風(fēng)險(xiǎn)逐步顯性化��,風(fēng)險(xiǎn)總體可控���,但化解以高杠桿和泡沫化為主要特征的各類風(fēng)險(xiǎn)將持續(xù)一段時(shí)間”�;2016年7月的政治局會(huì)議又提出要“抑制資產(chǎn)泡沫”�,可見(jiàn)決策層對(duì)資產(chǎn)泡沫、高杠桿等風(fēng)險(xiǎn)的提醒早在10年前就有了�����,但房地產(chǎn)長(zhǎng)周期的拐點(diǎn)出現(xiàn)卻是在2021年的下半年����。

房地產(chǎn)下行時(shí)間已經(jīng)過(guò)去3年多,其“估值”水平依然偏高。如全球的核心城市租金收益率平均在4%左右�����,對(duì)應(yīng)25倍“市盈率”���,中國(guó)核心城市住宅的“市盈率”普遍在50倍以上。

對(duì)比30年前的A股市場(chǎng)����,其平均市盈率水平也曾長(zhǎng)期大幅高于全球平均水平,通過(guò)30多年的長(zhǎng)期調(diào)整(即熊長(zhǎng)牛短)���,目前平均市盈率水平才與全球平均水平基本接軌����,但與美股相比�,中小市值公司的估值水平仍偏高。如到今年6月末�,中國(guó)市值前500家的上市公司市盈率中位數(shù)為18.7倍;美股市值前500家公司市盈率中位數(shù)為23.4倍��。

從2024年一季報(bào)看��,中國(guó)市值前500家上市公司淨(jìng)資本回報(bào)率(ROE)平均數(shù)為10%,中位數(shù)為9.6%�����;美股市值前500家公司的ROE平均數(shù)33.7%����,中位數(shù)14.7%。這說(shuō)明A股中大市值公司的估值優(yōu)勢(shì)并不明顯����。

由此類推,中國(guó)房地產(chǎn)市場(chǎng)的房?jī)r(jià)調(diào)整是否也有長(zhǎng)期化調(diào)整的趨勢(shì)���?從人口的角度看����,中國(guó)的總?cè)丝诟唿c(diǎn)與房地產(chǎn)的高點(diǎn)都出現(xiàn)在2021年��,但中國(guó)人口老齡化的加速度比90年代的日本要快����。2022年以后,中國(guó)第二次嬰兒潮中出生的人口將步入持續(xù)10年以上的退休高潮�����。從新增人口的角度看,2023年中國(guó)總和生育率為1.09���,相比日本為1.2����,美國(guó)為1.62�����,故老齡化加速與今后出生嬰兒數(shù)量的減少���,都對(duì)房地產(chǎn)的需求帶來(lái)制約。

關(guān)于穩(wěn)增長(zhǎng)的發(fā)力方向��,重心不應(yīng)該放在如何讓樓市見(jiàn)底回升上���,因?yàn)橹灰乐邓狡?�、盈利增長(zhǎng)率偏低等問(wèn)題得不到解決����,資產(chǎn)價(jià)格最終還是會(huì)回落。從去年中央經(jīng)濟(jì)工作會(huì)議首次把“有效需求不足”列為六大困難的首位�����,到7月30日政治局會(huì)議提出“要以提振消費(fèi)為重點(diǎn)擴(kuò)大國(guó)內(nèi)需求��,要多渠道增加居民收入�,增強(qiáng)中低收入群體的消費(fèi)能力和意愿”,說(shuō)明在應(yīng)對(duì)經(jīng)濟(jì)收縮的對(duì)策上已經(jīng)形成共識(shí)�。

對(duì)中國(guó)而言,相比日本的優(yōu)勢(shì)是制造業(yè)配套健全��,基礎(chǔ)設(shè)施完備�,新能源、智能汽車等新產(chǎn)業(yè)具有領(lǐng)先優(yōu)勢(shì)���,勞動(dòng)力成本尚不算高�,仍具有較強(qiáng)的國(guó)際競(jìng)爭(zhēng)力��。同時(shí)����,消費(fèi)對(duì)GDP的貢獻(xiàn)比日本少20個(gè)百分點(diǎn),完全可以利用我國(guó)地域廣�����、人口多的優(yōu)勢(shì),大力發(fā)展服務(wù)業(yè)�����,擴(kuò)大消費(fèi)���。

擴(kuò)大消費(fèi)主要靠?jī)蓚€(gè)途徑��,一是超規(guī)模發(fā)行長(zhǎng)期國(guó)債��,用于增加居民福利和社保、增加居民收入����;二是調(diào)整財(cái)政支出結(jié)構(gòu),即擴(kuò)大在民生領(lǐng)域的支出��,減少基建投資領(lǐng)域的支出����。

京公網(wǎng)安備11010502037337號(hào)

京公網(wǎng)安備11010502037337號(hào)